Блог им. Amozov |Ключевая ставка 21% и иррациональные инвесторы

- 16 февраля 2025, 11:37

- |

Ключевую ставку сказали пока трогать не будут, жесткости на данный момент хватает, но будут наблюдать за инфляцией. Главные тезисы от Набиуллиной, поведение инвесторов, мои дальнейшие планы.

Инфляция

Цены растут быстро, несмотря на небольшое замедление. Инфляция выше 10% – это много. Причина – люди и компании ожидают дальнейшего роста цен. В этом году цены поднимутся на 7-8%. К концу года ежемесячные повышения будут меньше – около 4%.

Экономика

Экономический рост ускоряется, но есть проблемы. Не хватает рабочих рук, но ситуация улучшается. Рост экономики в этом году ожидается на уровне 1-2%. На следующий год прогнозы немного ниже.

Деньги и кредиты

Условия по кредитам и вкладам становятся жестче. С конца прошлого года кредиты выдаются реже. Люди начали больше откладывать деньги. Компании раньше выплачивают долги, поэтому бизнес-займы тоже сокращаются. Мы думаем, что это повлияет на количество денег в экономике.

Риски

Главные опасности связаны с внешней экономикой, ожиданиями по инфляции и ситуацией на рынке труда. Резкое сокращение кредитов может снизить цены. Политика правительства тоже может изменить наши планы.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 32 )

Блог им. Amozov |Ключевую ставку влупили 19%, индекс Мосбиржи на волоске от жизни, дивиденды и другие новости за неделю

- 16 сентября 2024, 10:21

- |

Эльвира Набиуллина подняла ключ до 19% и сказала всем, что это еще не вечер, индекс Мосбиржи мечется и не знает куда себя деть, но пока отскочил наверх, осенний дивидендный сезон стартовал, некоторые компании уже отсеклись, это и другие новости в данной подборке за неделю.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

🚀 Индекс Московской биржи

IMOEX за неделю даже подрос с 2 623 до 2 678 (-1,0%).

( Читать дальше )

Блог им. Amozov |Ключевая ставка 19%. Какие последствия и что буду делать с акциями?

- 14 сентября 2024, 09:37

- |

Ставки сделаны, господа, ставок больше нет. Вот и успокоились все эксперты и блогеры в разговорах о том, поднимут ключевую ставку или не поднимут. Эльвира Сахипзадовна дала понять твердо и четко, что это еще не вечер и в октябре, возможно, увидим и 20% по ключу. Почему, зачем и для чего? И что делать нам, маленьким частным инвесторам?

Че происходит?

Инфляция не успокаивается, 6,5-7% к концу года, о которых говорил ЦБ в июле, возможно, данные цифры будут превышены. Проинфляционные ожидания повышаются.

Безработица на минимуме, вследствие чего, работодатели в борьбе за работников, повышают заработные платы.

Главное, что не допустит ЦБ, так это замедление экономики, рецессия сейчас никому не нужна. Если придется, то ставку и при высокой инфляции начнут снижать.

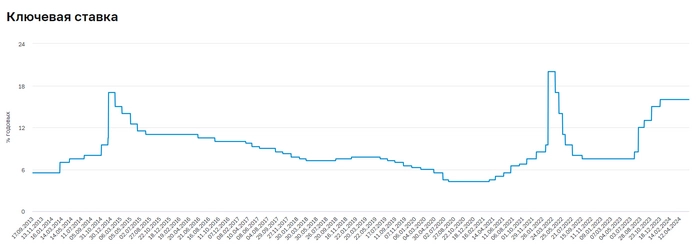

Изменение ключевой ставки

( Читать дальше )

Блог им. Amozov |Ключевая ставка 18%. Что делать с акциями?

- 27 июля 2024, 10:47

- |

Продавать. Нет, продавать я ничего не собираюсь, а буду регулярно и методично формировать свой дивидендный портфель, но обо всем по порядку.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Ставка ЦБ и прогнозы

На очередном заседании ЦБ было принято решение о повышении ключевой ставки на 200 б.п., до 18%.

Главный комментарий: Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях.

Прогноз по инфляции, который изначально был на 4%, теперь повышен до 6,5%-7%.

Прогнозы по средней ставке также повышены:

- 2024 год – 16,9-17,4%, при возможном повышении до 20%

- 2025 год – 14-16%, при прогнозе инфляции в 4%.

- 2026 год – 10-11% при прогнозе инфляции в 4%.

Теперь мемные истории про то, почему ЦБ неплохо было бы иметь оружие, не кажутся уж такими и смешными. Вот тут, как спасали американскую экономику. А тут, что происходило с Волкером – бывшим главой ЦБ США.

( Читать дальше )

Блог им. Amozov |ЦБ не стал поднимать ставку и оставил на уровне 16%.

- 07 июня 2024, 20:53

- |

Ну вот, опять не получится прикупить акций подешевле, придется, как есть.

Риторика ЦБ очень жесткая, и если сегодня ставку оставили на том же уровне, то в дальнейшем, скорее всего, ставка будет повышена. Ну что ж, поживем — увидим!

После бюджетного импульса, который пульнули в первой половине года, ребята из ЦБ решили посмотреть, как поведет себя инфляция. Обещают к 2025 году вывести на уровень 4%. Ну а если инфляция будет вести себя неподобающим образом, то ключ 17-18% может уже быть в обозримом будущем.

💰 Какие акции буду покупать в июне 2024

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Блог им. Amozov |Ключевую ставку повысят? Дальнейшие действия и перспективы

- 07 июня 2024, 09:22

- |

Разговоров о снижении даже не слышно, в принципе, как консенсус прогноза по повышению, но Эльвира Сахипзадовна все чаще дает сигналы об ужесточении денежно-кредитной политики. Как отразится повышение (или не повышение) ставки, какие мои дальнейшие действия и почему.

Мы уже полгода живем в условиях, где ставка 16%. Кредиты стали дороже, вклады прибыльнее, даже акции в условиях высокой ставки продолжали расти. Люди бегут в последний вагон льготной ипотеки (в сбере отмечают рост ипотечных кредитов, в июне ожидают еще больше), которую сворачивают уже 1 июля.

Формирую капитал из дивидендных акций РФ, показываю свои покупки, делюсь своим опытом инвестирования, чтобы не потеряться в мире дивидендов и быть в курсе событий, подписывайтесь.

Недвижимость

Что будет с ценами на недвижимость, одному ипотечному Богу известно (ведь недвижимость всегда растет), сворачивание льготной ипотеки должно остудить рынок недвиги, да и отрасли, которые переплетены с недвижимостью, может и инфляцию отпустит.

( Читать дальше )

Блог им. Amozov |Корзина продуктов инвестора против официальной инфляции

- 22 февраля 2024, 10:12

- |

Официальная инфляция обладает чудесными свойствами изворотливости и даже если она и растет, то кажется, что не так уж и сильно. Я решил посчитать, как в течение года будут вести себя цены на продукты в магазине и будут ли они хоть как-то биться с той кривой инфляции, которую рисует нам Росстат. Каждый месяц будем сравнивать корзину продуктов с официальными данными, погнали!

Продуктовая корзина инвестора

Покупки буду производить в магазине Ашан. Продуктовая корзина инвестора состоит из 23 позиций, нет излишков, но и на гречке с маслом сидеть не будем. Так сказать, среднестатистический закуп в магазине, если в холодильнике мышь повесилась, и он пустой.

Покупки в январе вышли на 3 720,5 руб.

- Масло подсолнечное рафинированное, литр (Слобода) – 129,49 руб

- Молоко нормализованное 3,2%, 0,9 литра (Село Зеленое) – 97,99 руб

- Масло сливочное 82,5%, 180 грамм – 189,49 руб

- Сметана, 15%, 300 г (Домик в деревне) – 79,96 руб

- Мука пшеничная, 2 кг (MAKFA) – 129,49 руб

( Читать дальше )

Блог им. Amozov |Индекс, нефть, дивиденды и про то, как ЦБ и ФРС могут помочь российским акциям. Важные и интересные события за неделю

- 31 декабря 2023, 09:03

- |

Вялотекущий индекс Мосбиржи, оставшиеся дивиденды января за 2023 год и надежды на разворот денежно-кредитной политики ФРС в помощь ЦБ и Набиуллиной. Все важные и интересные события последней недели в преддверии нового года.

Индекс

За неделю индекс московской биржи вырос незначительно, с 3 092 до 3 099 пунктов. Видимо, все уже режут салатики, носятся за подарками, объемы торгов в предновогоднюю неделю упали.

( Читать дальше )

Блог им. Amozov |ЦБ поднял ключевую ставку до 16%. Как это повлияет на фондовый рынок и мои дальнейшие действия?

- 16 декабря 2023, 16:13

- |

Банк России в эту пятницу, ожидаемо для всего рынка, поднял ключевую ставку с 15% до 16%. Никак не могут обуздать разбушевавшуюся инфляцию, но при этом, все предпринимаемые меры не мешают расти самой экономике и рост ВВП к концу 2023 года может составить 3%. Кредиты как брали, так и берут, а вот к целевой цифре в 4% инфляции доехать пока не можем. Так что, быстрого смягчения монетарной политики ждать не приходится.

Рубль

Политика центробанка и операции с продажей валютной выручки экспортерами сыграли свою положительную роль. Спрос на валюту снизился, рубль стали относить на депозиты и на этом фоне наш деревянный укрепился в районе 90 рублей за доллар.

Акции

Первое за долгое время повышение ключевой ставки, когда рынок акций наконец-то отреагировал негативно, индекс московской биржи приблизился к 3000 пунктов. Закредитованным компаниям становится еще больнее, а брать новые кредиты на развитие бизнеса является уже задачей со звездочкой. Все это в целом, давит на рынок акций, что в свое время, открывает возможность, покупать акции по более интересным ценам. Цикл роста ключевой ставки рано или поздно развернется в сторону смягчения, тогда и наш индекс мы сможем увидеть на новых высотах около 4000 пунктов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс